康得新有客户注册资本仅1港元 却欠公司数亿元

千亿白马股如何成了黑天鹅的故事仍在继续。康得新披露公告称,将暂停面向长期布局和盈利状况不佳的业务。康得新表示,本次调整未影响公司的核心业务,公司核心业务生产持续经营。康得新曾经的老员工表示,康得新仍然是高分子行业重要力量,核心技术人才还在,如果经营思想端正了,现有资金的问题解决了,还有重生的可能性。

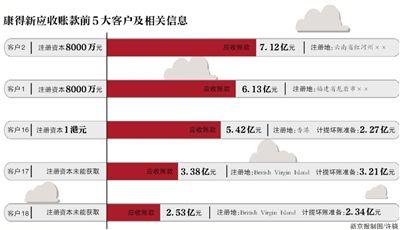

5月30日,康得新公告了对2018年年报问询函的回复。在这份回复公告中,记者发现,其仍未披露具体客户名单,仅以客户编号代替。记者发现,编号为17、18的客户其注册地均在英属维尔京群岛,而且欠康得新应收账款数额较大,位列应收账款前五名,分别达3.38亿元和2.53亿元,康得新去年分别对这两大客户的应收账款计提了3.21亿元和2.34亿元的坏账准备。康得新客户17法定代表人是陈××,客户18法定代表人是CHEN××。

此外,客户16注册资本只有1港元,但欠康得新应收账款5.42亿元,公司对该客户去年计提了2.27亿元的坏账准备;还有的客户注册资本也就100万元人民币,但去年仅退货额就高达2.4亿元。

对于“是否存在虚构交易事项、提前确认营业收入、确认不符合条件的收入、收入确认与回款情况相背离的情形”的问询,康得新在年报问询函的回复中称,年报发布后,公司对相关交易持续自查,但由于相关人员离职或失联,业务资料交接缺失,客户配合意愿较差,且公司目前正在配合相关监管部门进行调查,虽然现有交易资料显示相关交易符合一般商业逻辑,但是,公司尚不能排除存在个别工作人员违反内控制度进行违规操作的可能性。

有客户注册地在英属维尔京群岛,欠款数亿大都成坏账

2010年7月,康得新登陆深交所中小板正式上市交易,主要业务包括预涂膜和光学膜的生产和销售。上市两年后的2012年年报开始,康得新以“商业机密”为由不再披露公司的前五大客户和供应商信息。

据5月30日披露的年报问询函回复显示,康得新仍然没有披露具体客户名称,仅以客户编号代替。不过被编号的这些客户信息疑点重重。如客户16注册资本只有1港元,但康得新对其有应收账款达5.42亿元,客户25的注册资本是50万港元,但所欠康得新应收账款为1803万元,客户8注册资本只有100万元人民币,却在去年12月份与康得新签订涉及金额逾2.4亿元的相关退货协议。

对于涉及13名客户、高达15.46亿元的退货,康得新全部集中在去年12月与客户签订相关退货协议。康得新表示,由于去年下半年下游市场不景气,部分客户履约能力下降;以及部分客户对商品质量判定标准不一致,公司与部分客户的合作出现分歧,在与客户协商后于2018年12月份签订相关退货协议,将货物退回。

注册资本1港元的客户16还是前5位应收账款对象,康得新对该客户去年计提了2.27亿元的坏账准备。

此外,同样位列前5位应收账款对象的还有客户17、客户18。二者注册地均在英属维尔京群岛,经营范围均为国际贸易,注册资本一栏均显示“未能获取”,二者所欠康得新的应收账款分别达3.38亿元和2.53亿元。客户17还出现了(所欠康得新的)2636万元的2-3年的应收账款。康得新去年分别对客户17、客户18的应收账款计提了3.21亿元和2.34亿元的坏账准备。客户17的法定代表人是陈××,客户18的法定代表人是CHEN××。

对是否存在虚构交易事项、提前确认营业收入、确认不符合条件的收入等问询,公司在问询函回复公告中称,公司在自查过程中审查了相关的合同、发票、出入库单据、验收单据、运输单据、记账凭证,根据现有证据资料,尚未发现公司提前确认营业收入、确认不符合条件的收入的证据,年报发布后,公司对相关交易持续自查,但由于相关人员离职或失联,业务资料交接缺失,公司尚不能排除存在个别工作人员违反内控制度进行违规操作的可能性。

光学电子产品退货金额超5亿,上马裸眼3D曾遭遇普遍反对

在销售退回的产品中,光学电子产品占相当一部分,据记者统计,客户14和客户15退回的光学电子产品合计金额达5.42亿元,占退货调减收入15.46亿元的35%。

其实,康得新近年来在烧钱布局裸眼3D。

继IPO融资5.7368亿元后,康得新分别于2011年9月9日、2014年11月7日和2015年12月17日披露定增预案,并分别对应于2012年6月5日、2015年12月14日和2016年10月24日完成定增融资16.25亿元、30亿元和48亿元,合计达94.25亿元。

在定增期间,康得新开始进行光学膜、裸眼3D和碳纤维的布局。一位接近康得新的人士王丽(化名)对新京报记者表示:“预涂膜、光学膜是康得新比较靠谱的产业,而裸眼3D和碳纤维则属于很烧钱,但效益不好的项目,其中碳纤维还相对靠谱,如果再过5年应该是有希望的,可惜资金链已经断了,但裸眼3D暂时看不到未来。”

2015年12月,康得新披露第三次定增预案显示,拟继续投入15亿元募集资金到已在开展的光学膜二期项目,并投资23亿元募集资金开展“张家港康得新光电材料有限公司年产1亿片裸眼3D模组产品项目”,最终48亿募集资金全部由康得新控股股东康得投资集团认购。

“光学膜二期虽然名义上有光学膜,但实际上几乎都是搞裸眼3D,当初项目上的时候,遭到了公司技术人员的普遍反对。裸眼3D之所以能和光学膜、预涂膜并列康得新三大概念事业群,主要是它能讲故事,目前全球最好的裸眼3D技术也不太成熟,康得新整个裸眼3D组没有好好投入做研发,反而偏重做demo去忽悠。”王丽表示,“当时到资本市场上就说,看3D电影还要戴眼镜吧,有裸眼3D就不用戴了,但实际上,贴在手机上的膜效果很差,不但在3D模式下手机分辨率降一半,还需要某个特定角度才能看清。”

王丽表示,裸眼3D的项目很烧钱,但回报甚微,以曾经和某品牌合作的一款裸眼3D手机为例,生产了3万多台,卖掉不到1万台。

不过根据赛诺市场及Frost & Sullivan等统计预测,2021年全球3D显示器市场规模将达到830亿美元,未来裸眼3D市场渗透率将达到50%以上。我国裸眼3D行业市场规模已达到70亿元。未来三年CAGR有望达到34%。

康得新未来路在何方?已暂停部分业务“止损”

5月30日,康得新披露公告称,将暂停面向长期布局和盈利状况不佳的业务,对于在本次业务调整中涉及的员工,自5月31日起进行停工放假,与此同时,康得新提供了协商解除劳动关系的方案。多位康得新在职与离职员工向新京报记者表示,公司存在拖欠工资、员工持股计划不按期兑付的情形。

不过,康得新表示,本次调整未影响公司的核心业务,公司核心业务生产持续经营。在相关员工放假期间,公司将调整产品和业务结构,按照预案开展工作,尽最大努力减轻对公司、债权人和投资者造成的损失。王丽表示,康得新仍然是高分子行业重要力量,核心技术人才还在,如果现有资金的问题解决了,还是很好的一个企业,还有重生的可能性。

新京报记者 肖玮

- 标签:

- 编辑:马可

- 相关文章